年の瀬があと2ヶ月と迫ってきた今、巷を騒がせている個人向けの資産運用優遇制度と言えば、2024年から装いも新たにスタートする NISA(新 NISA)ですよね。現行のそれとは比較にもならないほどの規模拡充を果たす新 NISA ですが、その NISA と双璧をなす資産形成支援の制度として、確定拠出年金があります。

小額投資非課税制度(NISA)と確定拠出年金制度(DC)については、積上資産に対する課税が免除(減免)されるという面では似た性質を持っていますが、それ以外の特徴には色々と異なる要素があり、複雑さで言えば DC の方が上。始めるにあたっては予め正しく理解しておくべきルールが少なからずあり、NISA よりはハードルが高い印象です。端的な説明にはなりますが、DC は NISA より(かなり)止めにくい制度なので、つまり足を踏み入れる時は NISA の時よりさらに慎重になるべき、ということ。独立系 FP である私の個人的見解として、DC の活用は、NISA で少額(極小額)の運用を開始し、自身の資産形成に対する考え方が整ってきてからの検討でも良いものと考えます。最も大切なのは触れて感じ続けることで、制度の制約事項上、“取り敢えず飛び込んでみる”のに向いているのは NISA だからです。

先ほどから確定拠出年金のことを DC と書いていますが、皆さんにとって馴染みのある略称は DC では無く、バナーにも記されている iDeCo ですよね。確定拠出年金には種類があり、大きく分けて企業型と個人型があります。前者がそのまま企業型 DC と呼ばれる一方、後者の個人型 DC には別途、iDeCo という愛称が付けられているのです。両者の違いなど、これ以上の詳細な解説については、例によって雑魚 FP である私が改めて筆を取る必要も無いものと思われます。皆さまの調査能力にて、優秀な説明記事をご参照下さい。

では、今月から始まるこの連載では何を伝えるつもりなのかと言えば、先に開始した NISA 編の通信簿と同じく、私自身の iDeCo 運用実績です。

コンセプトも NISA 編と同じく、先達の資産額が具体的にどう増減しているかを見て、感じて頂き、皆さま一人一人の個性・価値観に合った投資に対する考え方を成熟させるツールとなることが目標となっています。煩雑・難解なテクニカル分析の類は抜きにし、数字を見て直感的に捉えて頂ければと思います。

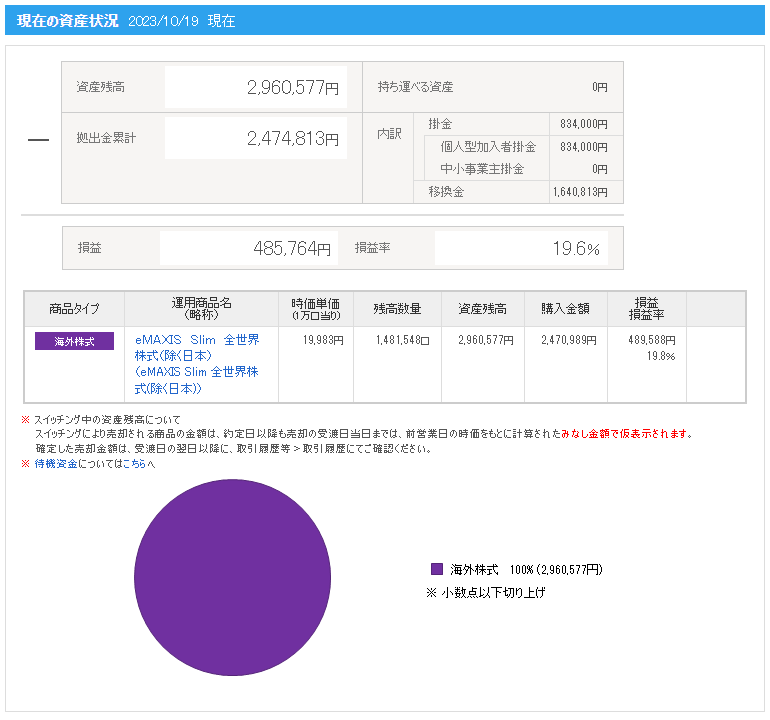

それでは 2023年10月時点の通信簿、いってみましょう。

DC は制度が始まったのが 2001年と古く、私が加入したのも 2012年ということで、もう10年以上も運用を継続していることになります。今の状態へ落ち着くまでに変化点がありますので、初回はそれについて記しておきます。

【2012】

企業型 DC に加入。当時は何の知識も興味も無いため、掛金は初期設定の定期預金に 100% 投入され続ける

【2017】

iDeCo に切替。転職先が企業型 DC を採用していなかった為。掛金は最少額の 5,000円

【2018】

ふるさと納税の開始をきっかけに少しずつ興味を持ち始める。掛金は 2020年までに 5,000円 → 15,000円 → 23,000円 と順次拡大

【2021】

運営管理機関を乗換。何かと見劣りを感じる銀行系から、優良な投資信託(ファンド)を多数ラインナップするなどメリットが多いネット証券系の iDeCo へ

【2023】

脱サラに伴い、掛金をフリーランスで可能なほぼ満額に増額。現在に至る

というわけですので、簡単にお見せ出来る資産の推移は、移管した 2021年からの記録となります。グラフは折れ線が拠出総額、縦棒が資産総額。折れ線が低下することはありませんが、縦棒は当然ながら実績により上下します。

来月以降は、公開した情報から特定のセクションを順次ピックアップして、簡単な補足を入れさせて頂きます。見て分からないところは取り敢えず放置しておいて大丈夫。この連載を毎月ご覧頂ければ、大体のことは理解出来るように順序立てて構成し、徐々に掘り下げた解説も展開するようにします。

それではまた次回、お楽しみに。