昨月より NISA 編と共に連載を開始した iDeCo 編の資産運用通信簿。今回は2回目となります。

前回のスタートアップ記事では、筆者の考えとして NISA(小額投資非課税制度)と iDeCo(個人型確定拠出年金) 、先に始めるのは NISA が望ましいということを示しました。

自身でも調べを進めている読者の方であれば、逆に iDeCo を先に始める方が良い、という論調の記事に触れたことがある方もおられるものと思います。調査序盤で理解しておくことが望ましい、代表的な項目における両者の比較をシンプルな箇条書きにしてみますので、ご検討の際の参考として頂ければ幸いです。

【節税効果が高いのは?】⇒ iDeCo

・iDeCo は掛金拠出時(出す時)、拠出金の受取時(貰う時)の両方で税制優遇がある

・NISA は利益が出ている状態での売却時(貰う時)のみ課税免除

【仕組みがシンプルなのは?】⇒ NISA

・節税場面が NISA は1箇所、iDeCo は2箇所

・iDeCo は今後制度にネガティブな変更が入る場合、NISA に比べ節税度に大きなインパクトを与える内容である可能性が高い

【始める時の手間(事務手続など)が少ないのは?】⇒ 引き分け

・取り扱っている金融機関の口座を開設し、ついで NISA 口座の開設、または iDeCo の加入申込を行う

・既に利用している金融機関が NISA 、iDeCo をサービスラインナップに含めているのであれば、その延長で開始すれば省力化が可能

※但し金融機関の選択は重要な要素なので推奨はしない。提供品質はネット専業系の証券会社、銀行の方が得てして高い

【やめやすいのは?】⇒ NISA

・NISA は資金投入をいつでも&すぐに増減・または停止出来る。既に投資した分についても現金化(売却)のハードルは低い

・iDeCo は拠出金の増減・停止について全般、融通が利かない。拠出済資産を直ちに取り戻すのも困難(ペナルティ的な損失が出る)

上記をさらに簡単に、さらに強引にまとめてしまうと、

・資産の投入に対する確実な効果を重視したいなら iDeCo

・難しいことは考えたくない、理解出来る自信が無いなら NISA

・続けるかどうか、取り敢えず始めてみてから考えたいなら NISA

このような感じでしょうか。

両者には投資的な性質において似た一面がありますから、どちらかを始めれば、もう片方の制度に対する理解が進む速度は早まります。但し慌てる必要はありませんので、爽やかな気持ちでスタートラインに立てると思えるまでは引き続き、本レポートを通じた “よそさまののぞき見” を続けて下さい。

それでは 2023年11月 の通信簿、いってみましょう。

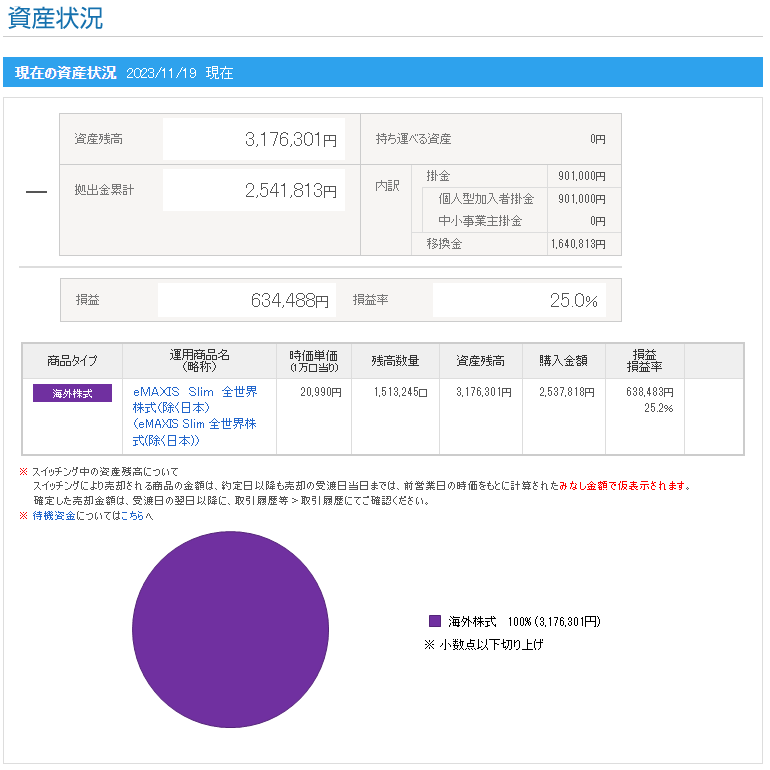

私の1月当たりの掛金拠出額は、67,000円です。つまり1ヶ月の運用で全く増減が無かった場合、資産残高は毎月単純に 67,000円ずつ増えていく、と捉えておいて下さい。

実際の資産残高は前月より約 215,000円増えており、これはつまり、この1月の運用で約 148,000円の利益(含み益)が出ていることを示します。

損益率とは、これまでの累計拠出額に対する資産残高がどの程度の割合で増減しているかを示す数値です。プラス 25% であれば、これまで出した元手が 25% 増加しているということ。逆にマイナスの値に突入すれば、それは資産残高が拠出総額を下回っていることを意味し、これが悪名高い “元本割れ” の状態となります。

年次グラフを見ると今年、2023年が、月次グラフでは今月、11月が大きく伸びていることが分かります。目が粗いのでわかりにくいですが、2022年12月は資産残高が拠出総額を下回る、“元本割れ” の状態でした。

NISA 編では資産総額が下がったことをお伝えしていましたが、iDeCo 編では一転、大幅上昇のアクションが見られた今月のレポートでした。皆さまの取り組み意欲を増進する内容とお感じ頂けておれば幸いです。

それではまた次回、お楽しみに。